Источники, порядок формирования и использования средств внебюджетных фондов социального назначения

Главным источником доходов внебюджетных социальных фондов является единый социальный налог, введенный в действие Налоговым кодексом РФ с 1 января 2001 г. Его налогоплательщиками являются две группы лиц:

группа 1. Работодатели, производящие выплаты наемным работникам, в том числе: а) организации; б) индивидуальные предприниматели; в) родовые, семейные общины малочисленных народов Севера, занимающиеся традиционными отраслями хозяйствования; г) крестьянские (фермерские) хозяйства; д) физические лица;

группа 2. Индивидуальные предприниматели, родовые, семейные общины малочисленных народов Севера, занимающиеся традиционными отраслями хозяйствования, крестьянские (фермерские) хозяйства, адвокаты.

Если налогоплательщик одновременно относится к нескольким вышеуказанным категориям налогоплательщиков, он признается отдельным налогоплательщиком по каждому отдельно взятому основанию.

Организации и индивидуальные предприниматели, переведенные на уплату налога на вмененный доход для определенных видов деятельности, освобождены от уплаты социального налога в части доходов, получаемых от осуществления этих видов деятельности.

Объектом налогообложения для первой группы налогоплательщиков при исчислении налога являются выплаты, вознаграждения и иные доходы, начисляемые работодателями в пользу работников по всем основаниям, в том числе вознаграждения по договорам гражданско-правового характера, предметом которых является выполнение работ (оказание услуг); авторским и лицензионным договорам, а также выплаты в виде материальной помощи и иные безвозмездные выплаты.

Для второй группы налогоплательщиков объектом налогообложения для исчисления социального налога являются доходы от предпринимательской либо иной профессиональной деятельности за вычетом расходов, связанных с их извлечением, а для предпринимателей, принимающих упрощенную систему налогообложения, объектом обложения является доход, определяемый исходя из стоимости патента.

Не подлежат обложению государственные пособия, компенсационные выплаты, суммы страховых платежей, выплачиваемых организацией по договорам добровольного пенсионного обеспечения, заключенным со страховщиками и (или) негосударственными пенсионными фондами, и некоторые другие виды доходов, установленные Налоговым кодексом РФ. Кроме того, Налоговым кодексом РФ предусмотрены льготы по уплате социального налога для отдельных налогоплательщиков. Так, например, от уплаты налога освобождены организации любых организационно-правовых форм с суммы доходов, не превышающих 100 тыс. руб. в течение налогового периода, начисленных работникам, являющимся инвалидами I, II и III групп.

Ставки социального налога дифференцированы для различных групп и категорий налогоплательщиков.

Сумма социального налога исчисляется налогоплательщиком отдельно в отношении каждого фонда и определяется как соответствующая доля налоговой базы.

Отличительной особенностью социального налога является регрессивный характер установления ставки налога для всех категорий налогоплательщиков: с ростом налоговой базы на каждого отдельного работника нарастающим итогом с начала года ставка налога уменьшается.

С 1 января 2010 года единый социальный налог отменён, вместо него бывшие плательщики налога уплачивают страховые взносы в Пенсионный фонд РФ, Фонд Социального Страхования РФ, Федеральный и Территориальные Фонды Обязательного Медицинского Страхования согласно закону № 212-ФЗ от 24 июля 2009 года.

Суммарные ставки отчислений с 1 января 2010 года не изменены, а с 1 января 2011 года увеличены ставки отчислений в Пенсионный фонд, Фонд обязательного медицинского страхования.

Лекции

Искать на сайте

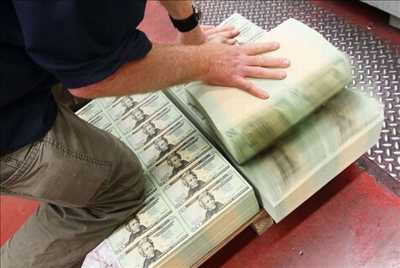

Забавное фото