Становление, развитие, структура и особенности финансовых систем развивающихся стран

Финансовые системы развивающихся стран характеризуются большим разнообразием как в силу их многочисленности (в общей сложности к этой подсистеме мировой экономики относятся более 100 стран), так и по причине значительной дифференциации уровней их экономического, а значит, и финансового развития.

Тем не менее можно отметить, что эти системы в своем развитии следуют определенной логике: сначала создается эффективная денежная система, состояние которой не препятствует развитию производства и не может вызывать кризисы, затем на ее базе — эффективная и мощная кредитная система, и наконец, уже на данной основе — эффективные и мощные финансовые рынки.

После этого при наличии достаточно сильной валюты национальная система перераспределения финансовых ресурсов в рамках национальных границ превращается в фактор, имеющий значение для международных финансов, а при наличии особо благоприятных условий — в основу мировой финансовой системы, как это произошло с финансовой системой США и, возможно, в ближайшие десятилетия XXI в. произойдет с Китаем.

Конечно, далеко не каждая из развивающихся стран в силу низкого уровня экономического развития способна дойти хотя бы до третьего этапа развития своей финансовой системы. Именно поэтому некоторые страны Африки в недавнем прошлом объединились в «зону франка», «привязав» свои валюты к французскому франку. В зону франка (к так называемым «франко-фонным» странам) относятся: Бенин, Буркина-Фасо, Габон, Камерун, Коморские острова, Конго, Кот-д'Ивуар, Мали, Нигер, Сенегал, Того, ЦАР, Чад, Экваториальная Гвинея. Эти страны обязались, во-первых, держать свои валютные резервы главным образом во французских франках, а теперь — в евро и, во-вторых, осуществлять их продажу на валютном рынке в Париже.

Франция, в свою очередь, обеспечивает свободный обмен национальных валют этих стран на французский франк и евро, а также контролирует кредитную политику эмиссионных банков стран зоны франка. Страны — члены этой организации имеют свои собственные центральные эмиссионные банки (ЦЭБ), причем некоторые — один на группу стран, и свою валюту, свободно конвертируемую во французский франк, а теперь и в евро, по привязанному курсу через операционные счета на основе соглашений между французским казначейством и ЦЭБ отдельных стран и групп стран. Этот монетарный союз базируется на соглашениях, заключенных между Францией и каждой из стран зоны. Валютой большинства стран является франк КФА (от французского La Communaute Financiere Africaine, CFA; Африканское финансовое сообщество). Исключением являются Коморские острова, которые в 1981 г. ввели собственную валюту — коморский франк.

Другие страны, стремясь вывести финансовую систему на современный уровень, отказались от своей национальной валюты и перешли (или переходят) на американский доллар, как это сделали в конце 2000 г. Сальвадор и Эквадор.

Эти примеры характеризуют первую и главную особенность финансовых систем развивающихся стран — активную роль государства, которая объективно усиливается архаичностью их финансов, нехваткой финансовых ресурсов.

На формирование и использование финансовых ресурсов как развивающихся, так и промышленно развитых стран влияют мотивы сбережений — возрастная структура населения, рост доходов, переоценка богатства, пенсионное обеспечение страхования, относительные цены и т. д. Однако процесс сбережения в большинстве развивающихся стран происходит в среде, которая существенно отличается от среды в индустриальных странах. Эти различия влияют на использование ресурсов, сроки движения капитала, характер предпочтений домашних хозяйств, возможности временного перераспределения потребления.

Сбережения домашних хозяйств в развивающихся странах невелики. Огромное число хозяйств имеют доходы, редко превышающие необходимый прожиточный минимум. В странах, в которых большая часть совокупного спроса обеспечивается домашними хозяйствами подобного типа, реакция частных сбережений на временное увеличение уровня дохода проявляется слабо, так как этим домашним хозяйствам трудно ограничить потребление. Поэтому, как правило, развивающиеся страны с высоким уровнем дохода показывают более высокую норму сбережений по сравнению со странами с низким уровнем дохода.

Доходы домашних хозяйств в развивающихся странах не постоянны, так как относительно большая доля доходов создается в сельском хозяйстве. Цены на сельскохозяйственную продукцию резко колеблются под влиянием спроса на мировом рынке и погодных условий. Эта неопределенность дополняется макроэкономической нестабильностью.

Вообще говоря, высокая неуверенность в отношении будущих трудовых доходов должна увеличивать предупредительный мотив для сбережений, однако в нестабильной обстановке увеличивающаяся неуверенность обычно влияет на сбережения домашних хозяйств в противоположном направлении. Более высокие уровни сбережений в странах с низкой инфляцией подтверждают значение стабильной экономической обстановки.

Пенсионная практика также предопределяет различия в потоках доходов домашних хозяйств промышленно развитых и развивающихся стран. Из-за более короткой продолжительности жизни, особенностей организации производства и пенсионных систем индивиды в развивающихся странах нередко имеют небольшой отрезок времени для получения пенсии и менее заинтересованы в сбережениях на старость.

В тех странах, где нет социальных систем или они слабы, обеспечение старости может быть важным мотивом сбережений. Указанные выше аспекты дополняются другими. Сохранение, а во многих странах доминирование традиционных социальных отношений предопределяет относительно сильные связи между поколениями. Поэтому планирование потребления распространяется на более длительный срок.

Формирование сбережений домашних хозяйств происходит в условиях неразвитости кредитной системы, ограниченного перечня кредитных операций формального сектора. Во многих сельских районах кредитные учреждения отсутствуют.

Мелкие предприниматели практически не имеют доступа к организованному рынку капитала и располагают весьма ограниченными возможностями для расширения производства. Значительную роль в аккумуляции сбережений играет неофициальная система. Так, ее доля во всем денежном обращении стран Тропической Африки в середине 80-х годов колебалась в пределах 9,5% в Ботсване, до 71,3% - в ЦАР.

В середине 70-х годов в Африке на долю ростовщиков приходилось более 70% сельскохозяйственного кредита, а в целом — 92% суммы банковского кредита частному сектору. В странах Латинской Америки его доля составляла 52%, в Азии — 89%. В ряде регионов произошло не сокращение, а укрепление позиций и расширение масштабов ссудных операций местного ростовщика.

В странах Африки ростовщический капитал побеждает даже отделения иностранных банков. В результате огромные средства замораживаются в ростовщических операциях, приобретая независимый от производства характер. Аккумуляция ростовщического процента и ренты создает экономический предел росту хозяйства. Она вовлекает сбережения в сферу спекуляции, ростовщичества, в накопление сокровищ, т. е. создает так называемое перенакопление.

Помимо ростовщиков неофициальная система представлена непосредственными финансовыми сделками между родственниками и друзьями, опирающимися больше на личные связи, чем на формальные гарантии. В связи с низким уровнем сбережений или их отсутствием в домашних хозяйствах влияние учетных ставок на масштабы сбережений или незначительно, или отсутствует.

В целом эластичность сбережений к учетным ставкам значительно колеблется в соответствии с уровнем развития страны. В бедных странах влияние изменений в учетных ставках на сбережения близко к нулю, но оно значительно повышается в странах, средних по уровню дохода на душу населения, развивающихся и богатых.

На частные сбережения в развивающихся странах оказывают влияние другие факторы, в том числе распределение доходов, уровень прироста населения, дохода на душу населения. Проведенные исследования показали, что повышение на 1% дохода на душу населения повышает сбережения домашних хозяйств на 0,3%. Влияние данных факторов такое же, как и в промышленно развитых странах.

Формирование сбережений общественного сектора в развивающихся странах также имеет свои особенности. Отличия проявляются в роли нефинансовых государственных предприятий, степени развитости финансовой системы, в системе сбора налогов и составе доходной базы, в значении внешних поступлений и внешнего долга.

Во многих развивающихся странах в общественном секторе значительное место занимают производственные предприятия, чистый доход которых является источником государственных расходов. Нередко управление этими предприятиями не руководствовалось целями максимизации прибыли, что приводило к потере средств государственного бюджета и снижению сбережений государства. Часто эти потери происходили вследствие низких цен на продукцию государственных предприятий. Даже в случаях, когда они производили конкурентоспособные товары, завышенный валютный курс приводил к убыткам государственных предприятий.

Во многих развивающихся странах сбор налогов на доход в связи с неразвитостью финансовой инфраструктуры является серьезной административной проблемой. Это также понижает сбережения общественного сектора. Когда внешние обстоятельства не позволяют увеличивать сбережения государственного сектора, тяжесть структурной перестройки ложится на государственное потребление. Если уменьшение общественного потребления выступает причиной увеличения предельных затрат, тогда прибегают к дефицитному финансированию.

Важный фактор тяжелого положения государственного сектора — внешнее воздействие. Внешние поступления играют значительную роль в финансировании развивающихся стран. Колебания в таких поступлениях и выплатах, в международных учетных ставках оказывают серьезное влияние на национальные сбережения.

В большинстве развивающихся стран государственный сектор является дебитором. В значительной мере это обеспечивает высокую долю государственных инвестиций в общем объеме капиталовложений. В слаборазвитых странах они нередко превышают 50—60% общей величины накоплений. По оценкам экспертов МВФ, изменения в финансовой позиции правительства приводят только к частичному замещению частных сбережений — в среднем на 3/5 в промышленно развитых и развивающихся странах, что ниже единицы полного эквивалента Рикардо. Поэтому снижение уровня бюджетного дефицита на два пункта увеличивает уровень сбережений на 1,2 пункта и при уровне замещения частных сбережений в 0,75 дает прирост нормы сбережений примерно на 1,5 пункта.

По некоторым оценкам, величина сбережений в будущем во многом будет зависеть от темпов экономического роста развивающихся стран. Во всех подсистемах мирового хозяйства отчетливо проявляется общая черта: уровень частных сбережений негативно реагирует на нестабильность экономики. Страны, которые могут регулировать инфляцию, имеют более высокую норму сбережений. Инфляция через отрицательное влияние на реальные учетные ставки и общее увеличение неопределенности приводит к уменьшению сбережений, содействуя их диверсификации в нефинансовые вклады.

Роль государства проявляется в таких сферах финансов развивающихся стран, как валютный контроль, международное кредитование и финансирование, а также в особенностях составления их платежных балансов.

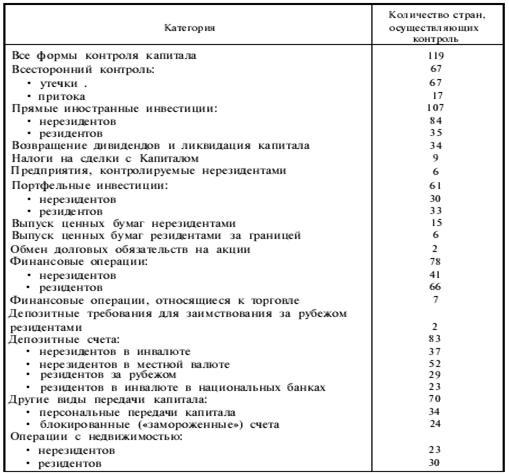

В то время как все промышленно развитые страны отказались от каких-либо валютных ограничений на внешнеторговые операции, как это и предусмотрено уставом МВФ, по имеющейся информации, в 119 развивающихся странах осуществляется контроль движения капитала, причем в 67 странах имеет место всесторонний контроль, т. е. контроль прямых и портфельных иностранных инвестиций как резидентов так и нерезидентов, контроль эмиссии ценных бумаг, финансовых операций, депозитарных требований и счетов, операций с недвижимостью (см. табл. 1).

Таблица 1

Контроль движения капитала в развивающихся странах

Особенности международного кредитования развивающихся стран заключаются в следующем.

Во-первых, значительную часть иностранных ресурсов эти страны получают в форме льготных кредитов и безвозвратных субсидий. Отбор стран, которые могут претендовать на льготные кредиты и субсидии, осуществляется преимущественно в зависимости от уровня экономического развития. Наибольшими льготами пользуется категория наименее развитых стран, и наоборот, кредитование динамично развивающихся новых индустриальных стран по своим условиям в гораздо меньшей степени отличается от кредитования западных заемщиков. Однако льготные кредиты им также предоставляются исходя из политических и военно-стратегических мотивов.

Во-вторых, нет универсальной системы международного кредитования разнородных развивающихся государств. Для каждой страны формируется механизм международного кредитования в зависимости от уровня ее развития, экономической конъюнктуры (особенно платежеспособности), отношений с ведущими странами-донорами и международными валютно-кредитными и финансовыми институтами, репутации на мировом рынке ссудных капиталов и т. п.

В-третьих, современная мировая кредитная система адаптирована к специфическим условиям развивающихся стран, интегрированных в мировое хозяйство. Это относится не только к официальному (двухстороннему и многостороннему) кредитованию и субсидированию, но и к кредитам частных банков.

В-четвертых, основную массу кредитов и субсидий развивающиеся страны получают непосредственно от развитых стран, международных валютно-кредитных и финансовых институтов, где главными донорами являются развитые государства, а также на мировом рынке ссудных капиталов. Поэтому международное кредитование развивающихся стран сводится преимущественно к отношениям между центром и периферией мирового хозяйства. Лишь небольшая часть международных кредитов и субсидий предоставляется в рамках взаимного сотрудничества развивающихся стран. Некоторое развитие получили также кредитные отношения развивающихся стран с государствами, входившими ранее в СЭВ (Совет Экономической Взаимопомощи).

Формы кредитования развивающихся стран в основном определяются схемой, принятой Комитетом содействия развитию стран (КСР), входящих в ОЭСР.

КСР координирует кредитную политику ведущих стран — доноров и кредиторов в отношении развивающихся стран. Эта организация осуществляет сбор и публикацию статистических данных по международному кредитованию развивающихся стран.

Классификация кредитов и субсидий развивающимся странам (схема КСР) такова:

I. Официальное финансирование развития (ОФР).

1. Официальная помощь развитию (ОПР), в том числе двухсторонняя и многосторонняя.

2. Прочее ОФР, в том числе двухстороннее и многостороннее.

II. Экспортные кредиты.

III. Частные кредиты и субсидии.

1. Международное банковское кредитование.

2. Эмиссия ценных бумаг.

3. Безвозмездные субсидии неправительственных организаций.

Итого приток ресурсов.

В начале 90-х годов 4/5 притока ресурсов приходилось на официальное кредитование и финансирование и лишь 1/5 на частные источники. Официальное финансирование и кредитование примерно на 1/2 состояло из кредитов и на 1/2 из субсидий, которые предоставляются преимущественно по двухсторонним каналам. Официальные двухсторонние потоки превышали многосторонние более чем вдвое.

В эти же годы на ОФР на двухсторонней основе приходилось около 1/2 ссудного капитала и субсидий, поступивших в развивающиеся страны. ОФР включает два вида кредитования и субсидирования: ОПР и прочее ОФР. Основное различие между ними заключается в условиях предоставления ресурсов. Если условия кредита, (срок, льготный период, уровень процента) соответствуют установленным нормам льготного кредитования, то он относится к ОПР, если нет, то к прочему ОФР.

К ОПР причислены и все безвозвратные субсидии. Усредненные условия кредитов в рамках ОПР таковы: срок кредита — 25—30 лет, льготный период — около 10 лет, стоимость кредита — обычно не выше 3% годовых. Кредиты, относящиеся к прочему ОФР, жестче, но обычно более выгодны, чем кредиты, полученные развивающейся страной на мировом рынке ссудного капитала.

Обычно на ОПР приходится более 4/5 средств, выделяемых странами-донорами по линии ОФР. Во всех странах, являющихся, крупными кредиторами, функционируют соответствующие институты, специализирующиеся на политике ОПР. Средства на эти цели выделяются из бюджета и строго контролируются парламентами стран-доноров.

Кредиты, как правило, имеют связанный характер, т. е. привязаны к поставкам заранее определенных товаров. Это жестко ограничивает рамки использования кредита, сужает маневренность страны-получателя. Цены на товары, поставляемые в рамках ОПР, нередко завышаются. Большая часть ресурсов, выделенных в счет ОПР, привязана к финансированию конкретных объектов.

Этот метод предполагает жесткий контроль со стороны донора за использованием средств, что часто не устраивает реципиентов. Последние стремятся к увеличению программной помощи, которая даст возможность более гибко применять ресурсы. Однако экономически это не всегда оправданно, поскольку ослабление контроля со стороны доноров нередко ведет к неэффективному использованию ресурсов развивающимися странами.

ОФР и тем более ОПР представляют собой особый кредитно-финансовый механизм, применяемый в настоящее время только в отношении развивающихся стран. Системы льготных кредитов и безвозвратных субсидий использовались также для кредитования и финансирования восстановления послевоенной Европы. Но тогда они имели ограниченные цели и сроки. В отношении развивающихся стран ОФР призвано способствовать решению одной из глобальных проблем — ликвидации отсталости.

Страны-доноры предоставляют льготные кредиты и субсидии за счет бюджетных средств. Обычно на эти цели направляется 1—3% бюджетных расходов. Однако поскольку бюджетные системы стран-доноров значительно различаются, то по этому показателю нельзя сравнить усилия отдельных стран-доноров, направленные на оказание помощи. Для подобных сопоставлений используется показатель ОПР/ВНП. В ряде международный документов зафиксировано, что странам-донорам рекомендуется выделять на оказание помощи средства в размере 0,7% ВНП.

Примечание. Напомним, что валовой национальный продукт (ВНП) представляет собой сумму валового внутреннего продукта (ВВП) и чистого дохода от собственности за границей (процентная рента, дивиденды, прибыли).

Однако у большинства ведущих доноров (США, Японии, Германии, Великобритании) этот показатель колеблется в среднем в пределах 0,25—0,35%. Только Франция, поддерживающая особые валютные и кредитно-финансовые отношения в зоне франка, выделяет на оказание помощи более 0,7% ВНП.

Наибольшие усилия по оказанию помощи развивающимся странам демонстрируют, руководствуясь гуманными соображениями, Швеция, Норвегия, Дания. Они направляют на эти цели до 1% ВНП.

В целом увеличение ресурсов, выделяемых на ОПР, происходит примерно такими же темпами, как и рост ВНП. Вследствие этого доля ОПР в ВНП стран ОЭСР находится на устойчивом уровне, составляя около 0,35%. Динамика этого показателя обычно мало зависит от экономической конъюнктуры страны-донора. Более существенное значение имеет внешняя, в том числе экономическая, кредитно-финансовая политика в отношении «третьего мира» в целом и отдельных стран.

Как заемщики развивающиеся страны делятся на три группы.

К первой, самой многочисленной группе относится примерно 60 стран, у которых государственные кредиты и субсидии составляют не менее 2/3 общей суммы полученных внешних ресурсов. Преимущественно это страны с низким уровнем экономического развития.

Во вторую группу входит около 30 среднеразвитых стран, которые привлекают не менее 2/3 денежных ресурсов на рыночных условиях.

К третьей (промежуточной) группе принадлежат страны, которые достаточно широко прибегают к кредитам мирового рынка ссудного капитала, но вместе с тем им удается по тем или иным причинам получать также льготные кредиты. Состав этой группы в отличие от первых двух неустойчив, так как постепенно некоторые из этих стран переходят во вторую группу.

Поскольку основным критерием при распределении ОПР является уровень экономического развития страны-получателя, то наибольшие средства в расчете на душу населения получают страны Африки южнее Сахары. Однако критерии распределения по странам-получателям зависят не только от экономических, но также и от политических факторов.

Развивающиеся страны начали процесс независимого экономического развития, не будучи обремененными большим внешним долгом (в 1950 г. - 2 млрд долл.). До 70-х голов они привлекали преимущественно средства из официальных источников, в том числе в значительных размерах безвозвратные субсидии. Поэтому их внешний долг рос медленно и увеличился в 1950—1970 гг. на 64 млрд долл.

Однако в 1970—1980 гг. долг вырос почти на 700 млрд долл., а к началу 90-х годов составил 1935 млрд долл. После этого наступила некоторая стабилизация (долг колебался между 2 и 3 трлн долл.), прерванная финансовым кризисом 2008 г. В условиях долгового кризиса рост внешнего долга несколько замедлился, потому что мировой рынок ссудного капитала стал недоступен для многих развивающихся государств. И все же в этот период он продолжает расти, так как погашение значительной части долга постоянно переносится.

Замедление прироста в значительной степени связано с тем, что с конца 80-х годов широко применялись различные методы частичного списания долга и увеличились платежи по его погашению. В начале 90-х годов выплаты частным кредиторам составляли около 2/3 общей суммы платежей, официальным – 1/3.

Самым крупным должником из числа развивающихся стран является Бразилия, имеющая долг свыше 100 млрд долл. Несколько отстает от нее Мексика. Внешний долг Индии, Индонезии, Аргентины, Китая — от 50 до 80 млрд долл. За ними следуют Южная Корея, Нигерия, Филиппины, Венесуэла (по 30 млрд долл. в начале 90-х годов). Таиланд, Алжир, Малайзия, Марокко, Перу должны более 20 млрд долл.

В списке крупнейших должников числятся как страны, которые многократно пересматривали график своих долговых платежей (Бразилия, Мексика, Аргентина, Нигерия, Филиппины, Венесуэла, Марокко, Перу), так и государства, которые соблюдают взятые обязательства. В их числе страны с высокой репутацией на мировом рынке ссудного капитала (Южная Корея, Таиланд, Малайзия). Следовательно, размер внешнего долга и платежей по его погашению не может рассматриваться в качестве единственного показателя платежеспособности.

Платежеспособность зависит прежде всего от наличия ресурсов, которыми располагает страна-должник, т. е. от объема ее ВНП, а также от экспортной базы; платежи по обслуживанию внешнего долга обычно производятся в иностранной валюте. Исправно платят внешние долги страны с динамично развивающейся экономикой, и особенно ее экспортным сектором.

Исходя из этих критериев, международные финансовые институты (прежде всего МБРР) используют следующие показатели для анализа платежеспособности развивающихся стран. Внешний долг страны сопоставляется с ее валовым национальным продуктом (долг/ВНП). В 1986 г., в период крайне острой долговой ситуации, долг был равен в среднем 38% совокупного ВНП развивающихся стран. В 1991 г. этот показатель снизился до 21%, а в 1970 г.—в благоприятной ситуации — он составлял примерно 10%. Однако универсального критерия по этому показателю не существует. Каждой стране присущ свой критический уровень.

График платежей по обслуживанию долга может быть равномерно растянут на длительный период. Но иногда платежи концентрируются на коротком отрезке времени. В связи с этим ситуация в странах с одинаковыми показателями долг/ВНП может в конкретный момент существенно различаться. Поэтому рассчитывается показатель (платежи по обслуживанию долга)/ВНП. Считается, что если стране приходится направлять на обслуживание долга пять и более процентов ВНП, то долговое бремя на данный момент является тяжелым.

Поскольку платежи по обслуживанию долга производятся в конвертируемой валюте, то необходимо учитывать экспортные возможности страны-должника. В связи с этим рассчитываются следующие показатели: долг/экспорт и (платежи по обслуживанию долга)/экспорт.

Последний показатель — норма обслуживания долга (НОД) — считается главным при анализе платежеспособности. Принято считать, что если НОД превысила 20%, то возникает угроза срыва графика платежей по обслуживанию долга. Однако некоторые страны выдерживали НОД в 35% и выше, а другие прекращали регулярные платежи при норме обслуживания долга в 15% и ниже. В среднем по развивающимся странам значение НОД в 1970 г. составляло около 10%, в 1986 г.-30, в 1991 г.-21%.

Особое внимание уделяется анализу процентных платежей. Они сопоставляются как с валовым национальным продуктом (проценты/ВНП), так и экспортом (проценты/экспорт).

При отсрочке платежей, как правило, переносятся сроки погашения основной суммы долга, а в отношении процентных выплат кредиторы придерживаются жесткой позиции. К тому же значительная часть кредитов развивающимся странам предоставляется на условиях «плавающей» процентной ставки, в связи с чем ситуация для страны-должника может резко измениться. Ликвидные позиции страны-должника характеризуются показателем (золотовалютные резервы)/долг.

Признаком наступления кризиса платежеспособности обычно служат нарушения графика платежей по обслуживанию долга. Если страна-должник официально заявляет о своей неспособности расплачиваться по долгам в установленные сроки и прибегает к услугам институтов, которые занимаются урегулированием долга на многосторонней основе, то, следовательно, наступил кризис платежеспособности.

Различаются конъюнктурные и структурные причины кризиса платежеспособности. Для развивающихся стран характерна наиболее тяжелая структурная форма кризиса. Для его преодоления необходимо прежде всего стабилизировать экономику, сдержать темп инфляции, уравновесить платежный баланс и т. д. Для полного выхода из кризиса, требуются структурная перестройка экономики, повышение ее эффективности, серьезные институциональные изменения.

Внутренние и внешние условия воспроизводства привели к тому, что для большинства развивающихся стран в 1970—1980-е гг. стало характерным дефицитное финансирование, которое значительно превосходит соответствующие показатели промышленно развитых стран. В начале 80-х годов лишь в 18 из 70 стран, по которым имелась статистика, дефицит государственного бюджета составлял менее 5% ВНП, в 26 странах он колебался в пределах 5—10, в 16 —достигал 10—15, а в 8 странах превышал 20%.

Основные дефицитные компоненты государственных расходов в конечном счете финансируются при помощи денежной эмиссии. Нараставший поток денежных диспропорций приводил к нарушениям товарно-денежных отношений. Для поддержания искусственного равновесия применялась практика изъятия прибавочного, а иногда и необходимого продукта из относительно устойчивых секторов хозяйства, чаще всего сельского хозяйства или добывающей промышленности, занижалась оплата труда, использовались неденежные формы оплаты рабочей силы, деноминация денег, займы на международных рынках.

Негативным условием, сдерживавшим экономический рост во многих странах, выступала недостаточно стабильная обстановка для принятия экономических решений в связи с высокими темпами инфляции во второй половине 80-х и первой половине 90-х годов, темпы ежегодного роста которой для развивающихся стран достигли 532% в 1990 г., снизившись затем до 17% в 1996 г.

В отдельных странах отмечалась гиперинфляция, достигавшая в Аргентине 4923% в год, Боливии—8170%, Никарагуа — 7483%, Перу —7650% в год. В отличие от гиперинфляции, которая обычно существует непродолжительное время, хроническая инфляция может длиться годами и десятилетиями. Примеры этого можно найти в Колумбии, Венесуэле, Турции, в которых темпы инфляции составляли двузначные или трехзначные цифры.

Инфляция часто способствовала завышению валютных курсов и понижению конкурентоспособности на внешних рынках. Она нарушала процесс превращения сбережений в накопление, так как непредсказуемые изменения цен и низкие или отрицательные реальные ставки создавали угрозу понижения реальной стоимости финансовых активов. Поэтому в динамике национальных сбережений в 70—80-е годы произошли неблагоприятные изменения — они существенно сократились.

В больших масштабах сокращение произошло в группе беднейших стран с высоким уровнем внешней задолженности. Кроме того, относительная дешевизна рабочей силы и сырья, сравнительно высокие цены на оборудование не стимулировали частный капитал к техническому обновлению в той мере, в какой это происходило в развитых капиталистических странах.

Изменение положения развивающихся стран в мировом производстве сопровождалось возрастанием их роли в функционировании международных рынков капиталов. Если в начале 70-х годов из 15 ведущих международных финансовых центров лишь три находились в «третьем мире», то уже в середине 80-х годов десять из 31 мировых финансовых центров были расположены там. Они «возникли на основе как собственных рынков капитала, так и создания «налоговых убежищ» в связи со стремлением финансового капитала преодолеть географические рамки в масштабе мирового хозяйства.

Наиболее молодым финансовым центром выступает рынок в зоне Персидского залива. Особенность возникновения этого центра в том, что он является своеобразным ответвлением евровалютного рынка для рециклирования нефтедолларовых излишков стран — экспортеров нефти. Центр в районе Персидского залива до последнего времени выступает кредитором в международной финансовой системе. В этом регионе сформировалась довольно разветвленная сеть банковских учреждений, насчитывающая свыше 250 банков. Более 30 из них входит в число 500 крупнейших по активам банков мира.

Развивается рынок ценных бумаг, котирующихся на фондовых биржах. В 2007 г. его объем составил примерно 32—34% общемирового. По отношению к ВНП стран «третьего мира» он увеличился с 16% в 1988 г. до 50% в начале 2000-х годов. Взрывной характер биржевого рынка был обусловлен увеличением покупок иностранцами акции на этом рынке.

Платежные балансы развивающихся стран составляются, как правило, по стандартной схеме МВФ, предполагающей унификацию разнообразных операций страны в международных платежных отношениях и их разбивку по определенным разделам и статьям.

Данные торгового баланса дают общее представление об изменениях в торговле за анализируемый период времени. Однако приводимые в платежных балансах сведения об экспорте и импорте в значительной мере искажаются недостоверностью первичных статистических данных.

Например, все легальные внешнеторговые операции фиксируются достаточно точно при пересечении товарами таможни. Затем валютные власти страны вносят необходимые поправки, чтобы приспособить таможенную статистику к требованиям платежного баланса, а именно пересчитывают импорт в ценах СИФ в импорт в ценах ФОБ (т. е. отделяют расходы на фрахт и страхование от прямых затрат на покупку товаров), учитывают импорт по ценам, из которых исключены пошлины, из валютной статистики вычитают стоимость товаров, полученных в рамках помощи, и т. д.

Однако из-за отсутствия необходимых данных многие развивающиеся страны исчисляют импорт по ценам СИФ, что ведет к искажению как торгового баланса, так и расчетов за услуги. Во многих развивающихся странах значительная часть внешней торговли осуществляется контрабандным путем и не учитывается в их таможенной и валютной статистике.

В целом большинство молодых государств сводит внешнеторговые операции с отрицательным сальдо, что является одной из главных причин общей несбалансированности их международных платежей.

Многие развивающиеся страны помимо платежных балансов составляют и расчетные балансы. Сальдо этих балансов обычно не совпадает. Например, расчетный баланс стран — членов ОПЕК, осуществляющих вывоз капиталов, активен, а платежный баланс при снижении цены на нефть становится пассивным (например, это имело место в середине 80-х годов). Для развивающихся стран — импортеров нефти характерно пассивное сальдо обоих балансов.

Различие обоих балансов проявляется в отражении в них операций, связанных с движением капитала и кредитов. Если США предоставили кредит Бразилии в 100 млн долл., эта сумма записывается в пассив платежного баланса страны-кредитора как отлив капитала и в актив расчетного баланса как требование к стране-должнику, которая должна его погасить в будущем. Поскольку Бразилия получает кредит, это отражается в активе ее платежного баланса и пассиве расчетного баланса, где фиксируется задолженность страны. Связь между платежным и расчетным балансами обусловлена тем, что их структура в принципе одинакова и отражает международные расчеты.

Развивающиеся страны применяют разнообразные методы регулирования платежного баланса, в основном заимствованные у промышленно развитых государств, направленные на стимулирование экспорта, сдерживание импорта товаров, привлечение иностранных капиталов, ограничение вывоза капиталов. Среди них:

а) дефляционная политика;

б) девальвация национальной валюты (для обеспечения ее эффективности развивающиеся страны периодически вводят дифференцированные налоги и субсидии на экспорт и импорт, множественность валютного курса, иногда в форме двойного валютного рынка);

в) валютные ограничения;

г) финансовая и денежно-кредитная политика (используются бюджетные субсидии экспортерам, протекционистское повышение налога на импорт, денежно-кредитная политика);

д) специальные меры воздействия государства на платежный баланс в ходе формирования его основных статей.

Важным объектом регулирования является торговый баланс по линии преодоления монокультурности экспорта и его диверсификации. Регулирование направлено на качественные сдвиги в структуре внешней торговли страны, на ограничение импорта товаров, не являющихся предметом первой необходимости.

В целях регулирования платежей и поступлений по «невидимым» операциям развивающиеся страны принимают следующие меры: привлечение иностранных туристов путем создания туристической инфраструктуры; регулирование миграции рабочей силы; уменьшение расходов по статьям «Транспорт», «Страхование» и др.

Развивающиеся страны стремятся создать собственный флот. Некоторые из них (Панама, Кипр, Гондурас, Индия, Либерия и др.) уже имеют крупный флот, хотя значительную его часть составляют суда под подставными флагами. С середины 70-х годов значительные усилия, направленные на создание собственного наливного флота, предпринимают страны — экспортеры нефти, видя в этом способ вырвать из рук международных нефтяных монополий важное звено на пути транспортировки нефти к потребителю.

Молодые государства, имеющие выход к морю (Шри-Ланка, Индия, Сингапур, Йемен и др.), получают значительные доходы от обслуживания иностранных судов в своих портах. Кроме того, предпринимаются меры для увеличения валютных поступлений от других транспортных услуг, например от эксплуатации нефтепроводов, пролегающих по территории Сирии, Ирака, Ливана, Ирана и других стран. В более тяжелом положении оказываются страны, не имеющие выхода к морю (Непал, Чад, Эквадор, ЦАР и др.), которым приходится затрачивать к тому же значительные суммы на перевозки по территориям соседних стран.

Для уменьшения зависимости от иностранных компаний в области страхования в некоторых развивающихся странах (Сирия, Алжир, Шри-Ланка, Танзания, Замбия и др.) созданы национальные страховые компании в государственном секторе, устанавливается контроль за деятельностью иностранных страховых компаний. В ряде стран (Бирма, Иран, Аргентина) государство берет на себя значительную часть риска по страхованию.

С 1965 г. действует трехстороннее соглашение между Турцией, Ираном и Пакистаном о создании четырех пулов перестрахования рисков от несчастных случаев, с 1960 г.— Азиатский синдикат по морскому страхованию и т. д. Арабские страны создали Страховую федерацию арабских стран, которая особое внимание уделяет страхованию операций, связанных с разведкой, добычей и транспортировкой нефти

Межгосударственное регулирование платежного баланса развивающихся стран осуществляется через МВФ, который разрабатывает программы стабилизации в виде макроэкономических агрегатов, количественных ориентиров с поквартальной разбивкой. Стандартизация этих мероприятий МВФ, не учитывающая национальные особенности, усиливает их слабую избирательность.

Применение рекомендуемых МВФ традиционных дефляционных мер сжатия спроса подрывает возможности экономического роста. Жесткие программы стабилизации экономики, в том числе платежного баланса, вынуждают развивающиеся страны жертвовать капиталовложениями, что сдерживает экономический рост.

В условиях огромной внешней задолженности освободившихся стран государства-кредиторы (Парижский клуб) соглашаются на урегулирование долга лишь при условии принятия страной-заемщиком стабилизационной программы МВФ.

Лекции

Искать на сайте

Забавное фото