Эволюция налоговых систем России и зарубежных стран

Развитие налоговых систем отражает как уровень развития экономики (динамика изменений и масштабы валового внутреннего продукта, товарный оборот, инвестиции, состояние денежного обращения), так и развитие форм государства (степень развития демократических процессов, форм зависимости государственной власти от общества). В этом отношении теоретический и практический интерес представляет сопоставление эволюции налоговых систем развитых зарубежных стран и отечественной налоговой системы.

В процессе становления налоговых систем западных стран происходило упорядочение и систематизация изъятий части доходов хозяйствующих субъектов в казну государства. Параллельно с этим внутри налоговых систем на смену поземельному и подушному налогам пришел подоходный налог. Общая тенденция развития налоговых систем — изменение соотношения между прямыми и косвенными налогами. Если до Первой мировой войны преобладали косвенные налоги, то после кризиса 20—30-х годов XX в. скачкообразно увеличилась роль прямых налогов.

Так, удельный вес прямых налогов в начале XX в. и после Великой депрессии возрос в США с 11 до 70%, Канаде — с 9 до 56%, Австралии — с 10 до 51, Великобритании — с 48 до 60%.

Развитие прямого прогрессивного подоходного налогообложения позволило, во-первых, переложить основную тяжесть налогов на имущие классы и слои и, во-вторых, использовать, согласно кейнсианской концепции, финансовую помощь государства для решения социальных вопросов (сокращение безработицы, помощь малообеспеченным через систему социальных трансфертов).

Вторая волна усиления роли прямых налогов наблюдалась в США и странах Западной Европы в период с 1965 по 1975 г. Причиной этому послужили существенные темпы экономического роста в этих странах, сопровождавшиеся высокими темпами инфляции. Доходы индивидуальных налогоплательщиков возрастали, и поэтому на них все больше переносилась тяжесть налогообложения.

Стагфляция конца 70-х годов означала кризис кейнсианской модели регулирования и поставила развитие западных стран перед необходимостью пересмотра налоговых систем. Основанием этого явилось расширение и качественное изменение круга собственников. С массовым развитием акционерных обществ, ориентированных на мелкого собственника, расширился круг последних. Инфляция в сочетании с высокими налогами, стала стимулом не накопления, а потребления. В этот период относительно возросло налогообложение потребления, т. е. наблюдался рост косвенных налогов.

В этот период косвенное налогообложение также окончательно претерпело принципиальные изменения. Если ранее однократно облагался акцизом широкий перечень товаров повседневного спроса, то с 20-х годов на первое место среди косвенных налогов выходит налог с оборота (налог с продаж), взимаемый на стадиях окончательной реализации подавляющего большинства товаров.

В 1960—1970 гг. произошла следующая трансформация: налог с оборота во многих странах изменился на налог на добавленную стоимость, многократно взимаемый практически со всех товаров на всех стадиях их обработки и реализации.

Таким образом, историческая цепочка развития косвенных налогов (без учета таможенных пошлин) выглядит следующим образом: акциз => налог с оборота => НДС.

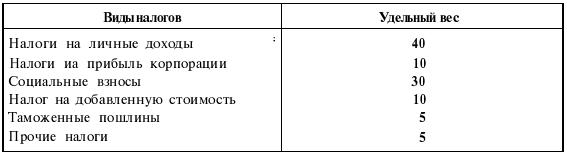

В основу налоговых систем развитых стран в 1980—1990 гг. была положена неоклассическая теория финансов. Был взят курс на общее снижение тяжести налогового бремени, причем особенно ощутимо были снижены ставки на прибыль корпораций и личные доходы состоятельных слоев населения. Основная тяжесть подоходных налогов была перенесена на представителей среднего класса. Представление о современном состоянии налоговых систем развитых стран дают данные табл. 1.

Таблица 1

Роль отдельных налогов в формировании бюджетов в странах ЕС (данные усредненные, %)

Налоговая система Российской империи до Первой мировой войны вследствие слабости развития рыночных отношений и высокой степени государственного монополизма базировалась не столько на налоговых, сколько на доналоговых поступлениях. В бюджетных доходах доминировали поступления от государственного хозяйства (в отдельные годы их удельный вес доходил до 65%; одна казенная винная монополия приносила около 25% доходов бюджета).

Второе место по значимости поступлений приносили косвенные налоги (акцизы на соль, сахар, чай, спички, керосин, табак и т. д.); третье место занимали таможенные сборы. Прямые налоги составляли в 1913 г. около 8% доходов бюджета, в том числе поземельная подать — 2,5%; налоги на торгово-промышленную деятельность (промысловый налог) — около 5,5%.

На последнем следует остановиться особо. В 1898 г. была проведена реформа промыслового налога, пожалуй, самая удачная налоговая реформа в отечественной истории. Промысловый налог в своей преобладающей части взимался в форме налога с капитала по ставке 0,15% (отметим, что с акционерных предприятии с капиталом менее 100 руб. этот налог не взимался вообще; тем самым интуитивно предвосхищалась современная государственная поддержка малого предпринимательства) и процентного сбора с чистой прибыли также по крайне низкой ставке. Главное в этой реформе — щадящий режим налогообложения предпринимательства, что стимулировало инвестиции в основной капитал, усиливало хозяйственные мотивации.

Рассматриваемой реформе предшествовала денежная реформа Витте 1897 г., обеспечившая введение и последующую стабильность российского золотого рубля. Устойчивое денежное обращение, крепкий рубль, льготное налогообложение предпринимательства сформировали условия для привлечения отечественных и иностранных инвестиций в экономику Российской империи (в первое десятилетне XX в. среди всех стран мира темпы экономического развития России были наивысшими).

Прямое налогообложение в России было введено только в годы Первой мировой войны. 6 апреля 1916 г. царским правительством были приняты нормативно-правовые акты о государственном подоходном налоге с физических лиц, а 13 мая того же года — о временном налоге на прирост прибыли. Эти акты позднее были регламентированы постановлениями Временного правительства. 12 июня 1917 г. были изменены основания взимания и повышены ставки подоходного налога, налога па прирост прибылей и вознаграждений, а также введен «единовременный налог».

Предполагалось, что введение этих налогов увеличит наивысшую ставку прямого налогообложения в совокупности до 90% общего дохода плательщика. Подобное налогообложение стало как бы «национализацией» доходов имущих классов в условиях крайнего истощения финансовых ресурсов государства в военных условиях.

Однако все эти акты были приняты с большим запозданием. Несмотря на нормотворческие усилия Временного правительства, подоходный налог в 1917 г. не принес в казну государства практически ни одной копейки поступлений.

В период «военного коммунизма» осуществлялся переход к изъятию не налогов, а самих капиталов. Тем самым, естественно, подрывались всякие стимулы к предпринимательству, активизировались попытки переводов капиталов за границу.

Нарастание инфляции в годы Гражданской войны, постепенная натурализация всех хозяйственных связей подрывали смысл любых налогов (не только прямых, но и акцизов). В начале 1921 г. была декларирована отмена всех денежных налогов и сборов.

В период НЭПа предполагалось вначале осуществлять налогообложение как государственных, кооперативных предприятий на общих основаниях, так и частных в соответствии с одними и теми же принципами, одними и теми же законодательными актами. Однако доход государственных предприятий выступал как доход казны, поэтому налогообложение их сразу стало носить формальный характер и неизбежно заменялось индивидуализированным распределением прибыли государственными органами в соответствии с целесообразностью, но не в соответствии с законом.

Как продолжение традиций дореволюционной России в налоговой системе нэпа разграничивалось налогообложение деревни и города. С весны 1921 г. вплоть до 1923 г. крестьянство облагалось продналогом, включавшим натуральные поставки 18 видов продукции (зерновые, мясо, картофель, сено, гужевой налог и др.). Однако проведение денежной реформы, активизация торговли побуждали крестьянство производить наиболее выгодные виды продукции и продавать их за устойчивые деньги. В результате с 1 января 1924 г. все натуральные и трудовые повинности были отменены, а продналог стал взиматься только в денежной форме. Тем самым еще раз были продемонстрированы возможности и эффективность саморегулирования рыночного хозяйства.

Важнейшими видами обложения в городе были промысловый и подоходно-поимущественный налоги. Промысловый налог состоял из двух независимых частей: патентного и уравнительного сборов.

Цена патента определялась местоположением торговых и промышленных предприятий, емкости рынков, на которых они хозяйствовали (наивысшие ставки были в Москве, Ленинграде, Харькове, Киеве, Одессе, Ростове-на-Дону, составлявших 1-й пояс из 5 в то время существовавших); а также разрядом (размером капитала): выделялось 12 разрядов промышленных предприятий, 5 разрядов торговых организаций.

Уравнительный сбор представлял собой налог, уплачивавшийся с суммы хозяйственного оборота (фактически — налог с оборота). Подоходно-поимущественный налог также состоял из двух частей — подоходного и поимущественного. При этом поимущественное обложение прогрессивно возрастало по мере роста масштаба.

Кроме того, в городах взимался рентный налог, состоявший из основной ренты (для компенсации потерь от выпадения земли из сельхозоборота) и дополнительной ренты (в зависимости от доходности строений, возведенных на данной земле, а также от местоположения участка).

Гербовым сбором облагались сделки с векселями, акциями, облигациями, договоры о поставках, подрядах, страховании и т. д. Целями введения этого налога считались рационализация и минимизация документооборота внутри народного хозяйства, дебюрократизация хозяйственной жизни.

Общими характерными чертами налоговой системы НЭПа можно считать: а) классовый подход и б) относительно низкие ставки налогов (например, ставка уравнительного сбора в 1923 г. составляла 3,5%; ставка гербового сбора — 0,2—0,25% от облагаемой суммы), что, правда, сопровождалось произвольным применением норм налогообложения на местах.

Правомерно утверждать, что «щадящий» налоговый режим сыграл свою положительную роль в относительно быстром восстановлении народного хозяйства. Общий выпуск промышленной продукции в 1925 г. достиг 75% довоенного уровня; в этом же году сельское хозяйство вышло на довоенные параметры посевных площадей; валовой сбор зерна составил 94% от уровня 1913 г.

Организационно-правовым оформлением свертывания нэпа и перехода к плановому хозяйству явилась налоговая реформа, проведенная в 1930—1931 гг. Ее основные положения таковы.

Во-первых, акциз и промысловый налог сливались в единый налог с оборота. Фактически налог с оборота оказался ближе к акцизу, чем к истинному налогу с оборота, так как неравномерно ложился на разные отрасли производства, облагая главным образом производство и реализацию потребительских товаров; не облагал равномерно все звенья оборота, сосредоточивался в единственном — оптовом звене, освобождая от обложения производство; предвосхищал реализацию товаров в рознице.

Во-вторых, налоги, уплачиваемые государственными предприятиями, консолидировались в единый платеж — отчисления от прибыли; этот платеж отождествлялся с ведомственным распределением прибыли. Будучи индивидуализированными, платежи из прибыли, строго говоря, перестали быть налогом.

В-третьих, были отменены другие важные формы налогообложения (рента с городских земель, гербовый сбор с внутрихозяйственных операций), так как была ликвидирована экономическая основа для указанных форм налога.

В-четвертых, налоги граждан, которые они платили со своих низких доходов, не играли существенной роли в доходах госбюджета.

Эволюция мировой налоговой практики начиная с 30-х годов носила не просто иной, но противоположенный характер:

- косвенные налоги эволюционировали к равномерному распределяемому налогу на добавленную стоимость (в настоящее время НДС взимается более чем в 60 странах);

- сложилось единообразное налогообложение фирм (так, в результате налоговых реформ 1980—1990-х гг. произошло устранение ряда налоговых льгот), были сокращены действовавшие налоговые ставки и т. д.;

- все большую роль в налогообложении стали играть личные доходы граждан.

В СССР денежные накопления народного хозяйства складывались из следующих источников: а) прибыли хозрасчетных предприятий, б) налога с оборота, в) прочих поступлений (в том числе подоходного налога с граждан, государственных и таможенных пошлин и т. д.).

До хозяйственной реформы 1965 г. основной формой денежных поступлений был налог с оборота (до 46% в 1965 г.), затем стал увеличиваться удельный вес отчислений от прибыли (в 1985 г. они составляли 57%).

Наиболее сложный механизм распределения был характерен для 1988—1990 гг., когда стали действовать первая и вторая модели хозяйственного расчета, получившие свое название в соответствии с тем, что подлежало распределению на уровне предприятия — прибыль или доход.

Не случайно поэтому при формировании налоговой системы 1991 г. ориентировались именно на эти две формы распределительного механизма. Так, часть платежей, которые раньше осуществлялись из прибыли или дохода, преобразовывались в налоговые платежи. Например, отчисления от расчетной прибыли в бюджет трансформировались в налог на прибыль (ставка налога для СССР была установлена в 45%, для РСФСР — 38%); плата за основные производственные фонды и нормируемые оборотные средства — в налог на имущество и т. д.

Однако такой подход к формированию налоговой системы просуществовал недолго, всего один год (1991).

С 1992 г. налогообложение стало во все большей степени ориентироваться на опыт развитых зарубежных стран в части установления состава налогов, величины их ставок, направлений льготирования, а также учета затрат.

Однако игнорирование отечественных условий и опыта привело к негативным финансовым, экономическим и социальным последствиям.

Лекции

Искать на сайте

Забавное фото