Функции и виды налогов

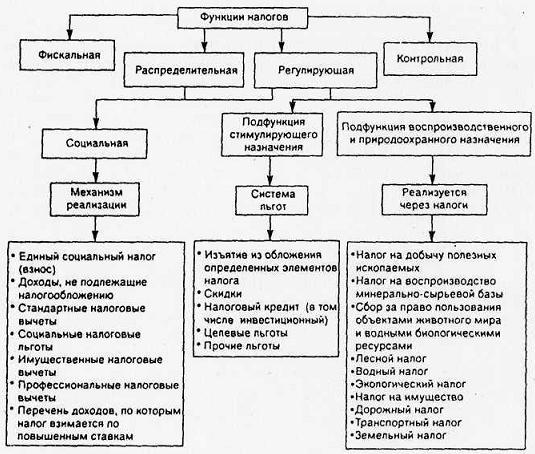

Сущность и внутреннее содержание налогов проявляется в их функциях, в той «работе», которую они выполняют. Различают следующие функции налогов (рис. 1).

Рис. 1. Взаимоувязка функций налогов

Фискальная функция. Свое название она получила в Древнем Риме, где на рынках специальные сборщики ходили с большими корзинами, которые назывались «fiscus», куда откладывали часть товаров, продававшихся торговцами. Это был своего рода сбор за право торговли. Собранные товары переходили в собственность монарха (государства). Фискальная функция реализует ныне основное предназначение налогов — формирование финансовых ресурсов государства, бюджетных доходов.

Однако реализация фискальной функции налогов имеет объективные и субъективные ограничения. При недостаточности налоговых поступлений и невозможности сокращения государственных расходов приходится прибегать к поиску других форм доходов. Прежде всего это обращение к внутренним и внешним государственным, региональным, местным займам. Размещение займов приводит к образованию государственного долга.

Между налогами и займами формируется противоречивая взаимосвязь. Обслуживание государственного долга за счет бюджета потребует повышения налогов в будущем (роста налоговых ставок, введения новых налогов). С другой стороны, рост налогового бремени вновь может столкнуться с непреодолимыми ограничениями, вызовет рост недовольства налогоплательщиков, что побудит к размещению новых займов. Возникает опасность становления «финансовой пирамиды», а значит, финансового краха. Наш отечественный опыт это ярко подтвердил: чрезмерные масштабы выпуска ГКО привели к дефолту и девальвации рубля в августе 1998 г.

Контрольная функция. Эта функция создает предпосылки для соблюдения стоимостных пропорций в процессе образования и распределения доходов различных субъектов экономики. Благодаря ей оценивается эффективность каждого налогового канала и налогового «пресса» в целом, выявляется необходимость внесения изменений в налоговую систему и налоговую политику.

Следует отметить, что контрольную функцию налогов было бы неверно отождествлять с налоговым контролем (ст. 82 НК РФ), осуществляемым налоговыми и таможенными службами, органами государственных внебюджетных фондов, налоговой полицией. Задача последнего — контроль за соблюдением налогового законодательства посредством налоговых проверок в различных формах.

Распределительная функция является необходимым дополнением контрольной функции налогово-финансовых отношений, поскольку последняя проявляется лишь в условиях действия распределительной функции налогов. Данная функция выражается в распределении налоговых платежей между юридическими и физическими лицами, сферами и отраслями экономики, государством в целом и его территориальными образованиями во временном аспекте.

Регулирующая функция приобретает особо важное значение в современных условиях смешанной экономики, активного воздействия государства на экономические и социальные процессы. При этом выделяют разные аспекты реализации этой функции, называемые подфункциями.

Подфункция стимулирующего назначения в налоговом регулировании реализуется через систему налоговых льгот. Цель последних— сокращение размера налоговых обязательств налогоплательщика. В зависимости от того, на изменение какого элемента структуры налога направлены льготы, они могут быть разделены на изъятия, скидки, налоговый кредит.

Изъятия — это налоговая льгота, направленная на выведение из-под налогообложения отдельных объектов (например, необлагаемый минимум).

Под скидками понимаются льготы, направленные на сокращение налоговой базы. В отношении налогов на прибыль (доходы) организаций скидки связаны не с доходами, а с расходами налогоплательщика, иными словами, плательщик имеет право уменьшить прибыль, подлежащую налогообложению, на сумму произведенных им расходов на цели, поощряемые государством.

Налоговый кредит — это льготы, направляемые на уменьшение налоговой ставки или окладной суммы.

В зависимости от вида предоставляемой льготы налоговые кредиты принимают следующие формы:

· снижение налоговой ставки;

· сокращение окладной суммы (полное освобождение от уплаты налога на определенный период — возможность предусмотрена ст. 56 Налогового кодекса РФ — получило название налоговых каникул);

· возврат ранее уплаченного налога или его части;

· отсрочка и рассрочка уплаты налога (в том числе инвестиционный налоговый кредит);

· зачет ранее уплаченного налога;

· замена уплаты налога (части налога) натуральным исполнением.

Подфункция воспроизводственного назначения (включая природоохранные мероприятия) реализуется через систему налоговых платежей и сборов, аккумулируемых государством и предназначенных для восстановления израсходованных ресурсов (прежде всего природных), а также расширения степени их вовлечения в производство в целях достижения экономического роста. Эти отчисления имеют, как правило, четкую отраслевую направленность. К такого рода налогам и сборам правомерно отнести сбор за право пользования объектами животного мира и водными биологическими ресурсами, водный налог, налог на имущество, транспортный налог, земельный налог.

Социальная функция. Представляет собой, по сути, синтез распределительной и регулирующей функций налогов. Ее предназначение — обеспечение и защита конституционных прав граждан.

Необходимо обеспечивать справедливость по горизонтали — лица, имеющие равные доходы и имущество, должны платить равные по величине налоги; и справедливость по вертикали — социальные слои, получающие большие доходы и обладающие существенным имуществом, должны платить значительно большие налоги, которые через различные механизмы трансфертов должны передаваться относительно бедным.

К числу ряда конкретных механизмов реализации социальной функции налогов, предусмотренных второй частью Налогового кодекса РФ, относится единый социальный налог (взнос); кроме того, применительно к налогу на доходы физических лиц предусматриваются перечни: доходы, не подлежащие налогообложению; стандартные налоговые вычеты; профессиональные налоговые вычеты. В то же время в ст. 224 указан перечень доходов, по которым налог взимается по повышенным ставкам.

В некоторых учебных и научных изданиях предлагается упрощенная система функций налогов:

фискальная, на базе которой образуются государственные и муниципальные денежные фонды;

экономическая, через которую стимулируются или сдерживаются темпы экономического развития, усиливается или ослабляется накопление капитала, расширяется или сужается платежеспособный спрос;

социальная, на основе которой происходит некоторое «выравнивание» уровней располагаемых доходов и уровня жизни;

природоохранная, призванная сохранять и приумножать природные ресурсы страны, обеспечивать экологическую безопасность.

В зависимости от целей анализа в основу классификации налогов могут быть положены различные признаки (критерии).

По видам налогоплательщиков налоги подразделяются на налоги с юридических и с физических лиц.

В зависимости от механизма изъятия различают прямые налоги (подоходные, поимущественные, ресурсные и др.) и косвенные (на обращение и потребление). Прямые налоги взимаются непосредственно с налогоплательщика. Косвенные налоги в виде фиксированной добавки к цене опосредованно перекладываются па покупателя, выступающего носителем налога. Объектом обложения выступают товары и услуги, при этом продавец товара выступает только конечным субъектом-налогоплательщиком.

По объекту обложения выделяют налоги: а) с дохода; б) с имущества (налог на имущество предприятий, налог на имущество физических лиц и др.); в) за выполнение определенных действии (передача имущества в порядке наследования или дарения, на сделки купли-продажи, займа и др.); г) рентные (ресурсные); д) на потребление; е) на ввоз и вывоз товаров через таможенную границу (импортные и экспортные тарифы).

По порядку отражения в бухгалтерском учете выделяют налоги: а) относимые на увеличение цены товара (работы, услуги), т. е. косвенные налоги; б) относимые на себестоимость (издержки) продукции; в) относимые на финансовые результаты (чистая прибыль, с доходов от капитала, с доходов физических лиц); г) уплачиваемые за счет чистой прибыли.

По динамике налоговых ставок различают следующие виды налогообложения: равное, пропорциональное, прогрессивное и регрессивное.

В случае равного налогообложения для каждого субъекта устанавливается равная сумма налога независимо от доходов или имущественного положения налогоплательщика. Оно выполняло исключительно фискальную и перераспределительную функции. Сюда относится самый древний и простой вид налогообложения — подушное. В Российской империи для содержания армии в мирное время подушное налогообложение было введено Петром I после переписи мужского населения в 1718—1724 гг. В 1724 г. величина подушной подати была определена в размере 74 коп. в год (делением 5,4 млн податных душ на ежегодные расходы для содержания армии в 4 млн руб.). Подушная подать для основной массы населения России была отменена только 14 мая 1883 г.

Согласно пропорциональному налогообложению для каждого плательщика устанавливается обязанность уплатить государству одинаковую часть своего дохода или долю имущества; т. е. налог уплачивается сообразно средствам каждого. Именно такой подход (налоговая ставка в 13% от доходов физических лиц для подавляющего числа налогоплательщиков заложена в ст. 224 ч. 2 НК РФ).

При прогрессивном налогообложении налоговая ставка возрастает с ростом налоговой базы. При этом могут применяться:

- простая поразрядная прогрессия, суть которой состоит в том, что для общего размера налоговой базы устанавливаются ступени (разряды) и для каждого более высокого разряда определяется возрастающая сумма налога;

- простая относительная прогрессия, при которой для общего размера налоговой базы также устанавливаются определенные размеры, но для каждого разряда определяются различные ставки. По такой системе, в частности, построена логика подоходного налогообложения граждан США — с ростом налогооблагаемой базы в зависимости от разряда облагаемого дохода ставки изменяются следующим образом: 15% - 28% - 33% - 28%;

- сложная прогрессия, при которой налоговая база разделена на налоговые разряды и каждый разряд облагается отдельно по своей ставке, которая не зависит от общего размера налоговой базы. В частности, по такой системе уплачивался подоходным налог с физических лиц РФ в период с 1992 по 1999 г. (Сложная прогрессия использовалась в России, например, при обложении доходов, полученных в районах Крайнего Севера и приравненных к ним местностях, где доплачивалась специальная «северная надбавка». С нее платился минимальный налог в 12% независимо от общей величины налоговой базы.)

Регрессивное налогообложение заключается в том, что с ростом налоговой базы происходит сокращение размеров ставки. Например, регрессивным является всякое косвенное налогообложение.

Приведем пример. Пусть г-н Иванов, имеющий годовой заработок 25 тыс. руб., покупает импортные туфли, в цене которых косвенные налоги (импортная пошлина, НДС, налог с продаж) составляют 1250 руб. Налоговая нагрузка составит 5%. Г-н Петров с заработком в 50 тыс. руб., купивший те же самые туфли, заплатит налоги в размере 2,5%, т. е. вдвое меньше. Следовательно, косвенные налоги в большей степени ущемляют малообеспеченных лиц, получающих относительно меньшие доходы.

В зависимости от уровня органа государственной власти, который устанавливает налог и распоряжается им, в федеративных государствах (следовательно, и в Российской Федерации) выделяют налоги федеральные, региональные, местные.

По характеру использования можно выделять общие налоги (которые обезличиваются в бюджетах разных уровней) и специальные, целевые (поступающие во внебюджетные фонды).

В зависимости от периодичности взимания налоги могут быть регулярными и нерегулярными.

Лекции

Искать на сайте

Забавное фото