Состояние, структура, проблемы и перспективы внутреннего рынка капитала России

До кризиса 2008 года, то есть в условиях устойчивого профицита федерального бюджета, внутренние заимствования составляли относительно небольшую величину - 170-250 млрд. руб. в год.

Выпуск облигаций федеральных займов (ОФЗ) осуществлялся, исходя из скорее технических (поддержание функционирования рынка, создание безрисковой кривой доходности и пр.), чем финансовых соображений.

Ситуация принципиально изменилась с 2009 года, когда внутренний рынок стал рассматриваться в качестве основного источника финансирования бюджетного дефицита.

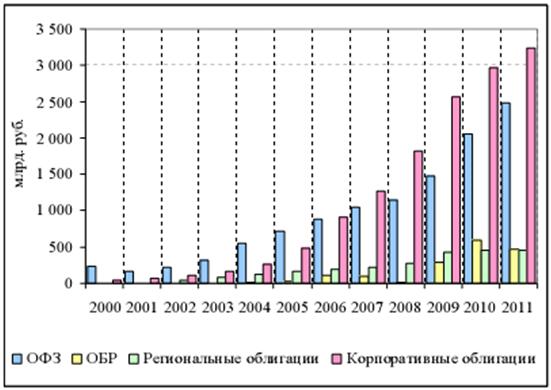

Рис. 1. Капитализация долгового рынка Российской Федерации, млрд. руб.

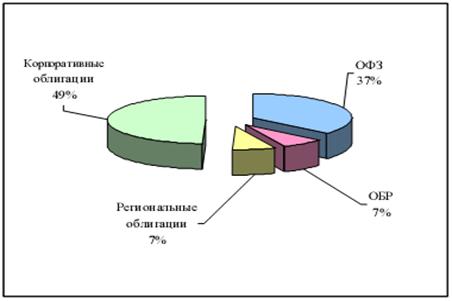

За последние 10 лет внутренний рынок государственных ценных бумаг продемонстрировал устойчивый рост, превратившись в ключевой сегмент финансового сектора страны: по объему обращающихся ценных бумаг на рынок ОФЗ сегодня приходится значительная доля - 37% - всего долгового рынка России (рис. 1 и рис. 2).

Рис. 2. Структура российского облигационного рынка

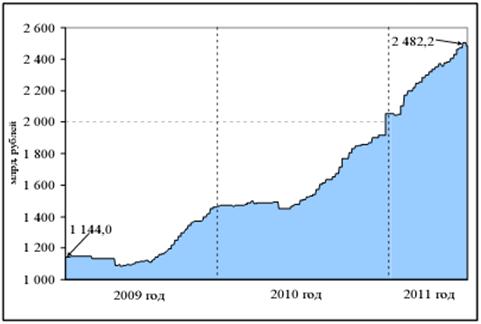

При этом только за последние 2,5 года объем рынка ОФЗ увеличился с 1,1 до 2,5 трлн. руб., то есть более чем в 2 раза (рис. 3).

Рис. 3. Объем рынка ОФЗ в 2009-2011 гг., млрд. руб.

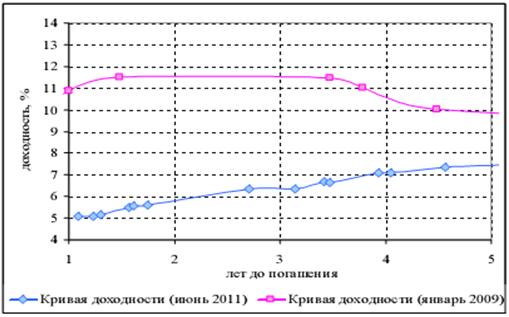

Существенно улучшились (для заемщика-эмитента) ценовые параметры заимствований. Доходность рыночного портфеля госбумаг снизилась в 2009-2011 г.г. с 11,6% до менее 7,2% при среднем сроке до погашения ОФЗ равном 3,5 года (рис. 4).

Рис. 4. Изменение кривой доходности ОФЗ в 2009-2011 гг.

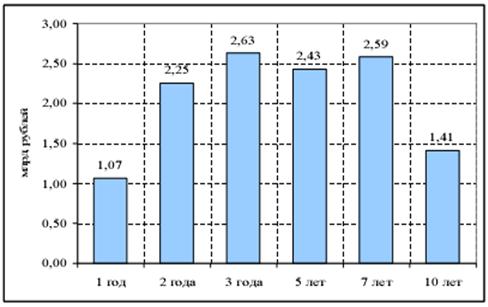

Кривая ОФЗ более ликвидна на отрезке 2-7 лет и менее - на коротком и длинном концах (рис. 5).

Рис. 5. Объем вторичной торговли ОФЗ в 2011 г., млрд. руб.

По оценке экспертов, ОФЗ приобрели статус общепринятого эталона долгового рынка, относительно которого осуществляется ценообразование и торговля другими облигациями.

Кривая доходности ОФЗ является ориентиром для всех инвесторов в рублевые инструменты (привлекательность любой корпоративной или муниципальной бумаги оценивается в терминах соотношения с доходностью ОФЗ).

Сложившаяся структура рынка ОФЗ уже обеспечила его участникам возможность торговли фьючерсами на гособлигации: с февраля 2011 года на РТС, а с марта 2011 года на ММВБ запущена торговля фьючерсными контрактами на корзину ОФЗ, позволяющими инвесторам хеджировать процентные риски, связанные с вложениями в госбумаги. Пока объем торгов фьючерсами на ОФЗ составляет незначительную величину (менее 1%) от объема их вторичной торговли, однако объем открытых позиций постоянно увеличивается. В июне 2011 г. их сумма превысила 1,7 млрд. руб.

Отличительной особенностью внутреннего долгового рынка является его высокая волатильность. За последние 3 года средняя доходность 10-летних российских государственных облигаций составила 8,53% при стандартном отклонении 1,37%. За тот же период средняя доходность 10-летних казначейских облигаций США составила 3,23%, а стандартное отклонение -0,40%, что в три раза меньше диапазона колебаний российских облигаций.

Подобная волатильность, нехарактерная для активов инвестиционного уровня, негативно влияет на инвестиционную привлекательность внутреннего рынка государственных облигаций и резко снижает возможности инвесторов планировать свои финансовые потоки. Основные факторы таких колебаний на российском рынке: значительная подверженность влиянию фундаментальных, в том числе внешних, факторов, например, ситуации на глобальных финансовых и товарных рынках.

Большую роль играют прогнозы курсовой динамики рубля, ожидаемый и фактический уровень ликвидности кредитно-денежной системы в целом, процентная политика Банка России и пр. Все эти события и явления непосредственно отражаются на уровне текущего спроса и цен на государственные ценные бумаги Российской Федерации.

Высокая волатильность является одним из признаков относительной неразвитости рынка ОФЗ. С другой стороны, отсутствие в достаточном объеме инструментов хеджирования рисков существенно снижает готовность инвесторов покупать госбумаги в периоды обострения ситуации на внешних рынках или ухудшения внутренних условий инвестирования.

В результате повышаются требования кредиторов к уровню доходности размещаемых займов (премии на аукционах). Свободная ликвидность и низкие краткосрочные процентные ставки на российском денежном рынке создают арбитражные возможности, привлекающие спекулятивный капитал, в том числе иностранный. Последнее еще больше «подпитывает» ценовую волатильность, повышая риски локальных инвесторов.

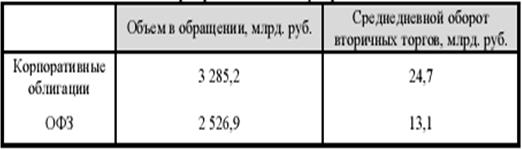

По сравнению с рынком корпоративных облигаций объем вторичного рынка и ликвидность ОФЗ малы (Таблица 1). Несмотря на соизмеримость номинальных объемов размещения, оборот государственных ценных бумаг по сравнению с корпоративными облигациями на порядок меньше.

Таблица 1

Рынок корпоративных и государственных облигаций

Другим ключевым недостатком рынка ОФЗ является отсутствие широкой, то есть капиталоемкой и неоднородной по составу инвесторов, ресурсной базы.

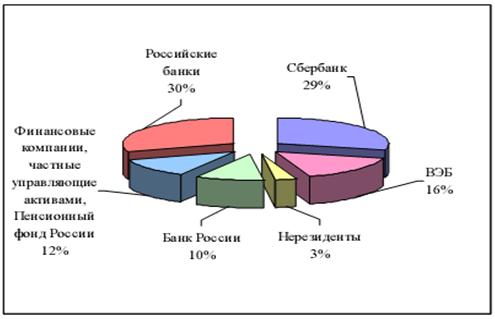

Основной спрос на ОФЗ сегодня предъявляют крупные российские банки с государственным участием, а также коммерческие банки с иностранным участием. Зарубежные инвесторы покупают ОФЗ с целью реализации краткосрочных, чаще всего, спекулятивных стратегий, а также для управления ликвидностью, нередко рассматривая такие инвестиции как альтернативу банковскому кредитованию.

Среди участников рынка ОФЗ практически отсутствуют консервативные институциональные инвесторы, которые инвестируют денежные средства на длительные сроки и которые в мировой практике являются основными держателями государственных ценных бумаг. Сегодня на рынке ОФЗ фактически к числу институциональных инвесторов могут быть отнесены только Внешэкономбанк как управляющий средствами пенсионных накоплений и, с существенной натяжкой, Пенсионный фонд Российской Федерации.

Банк России сформировал свой портфель ОФЗ до 2008 года и за прошедший период сохраняет его объем на постоянном уровне.

Негосударственные пенсионные фонды, обладающие значительными средствами в управлении (более 1 трлн. руб.), в настоящее время инвестиций на рынке ОФЗ не осуществляют. Не попадают на него и денежные средства, принадлежащие экспортерам нефти, газа, сырьевых товаров.

Объем портфелей ОФЗ, принадлежащих нерезидентам, сегодня составляет незначительную величину: около 64 млрд. руб., то есть около 3% обращающегося долга. При этом основные обороты обеспечивают хеджевые фонды-нерезиденты и частные инвесторы, осуществляющие краткосрочные вложения.

Сложившаяся на рынке ОФЗ структура инвесторов усугубляет проблемы недостаточной ёмкости и низкой ликвидности рынка государственных ценных бумаг. Его качество страдает также из-за того, что ликвидность рынка не просто разделена между площадками, отечественными и зарубежными. Она разделена по принципу «долгосрочные инвесторы - там, спекулянты - здесь». Структура портфеля ОФЗ по видам владельцев приведена на рис. 6.

Рис. 6. Структура владельцев ОФЗ

Необходимо четко понимать и строить свои планы, исходя из того, что в ближайшее время маловероятно быстрое расширение базы инвесторов за счет появления значительного числа консервативных российских участников рынка. Приход нерезидентов позволит увеличить ликвидность внутреннего рынка, а также повысить прозрачность ценообразования на нем.

Ключевой проблемой, препятствующей комфортному доступу иностранных инвесторов на внутренний рынок, является невозможность расчетов по сделкам с ОФЗ с использованием международных депозитарно-клиринговых систем.

Отсутствие данной возможности рассматривается многими экспертами как самый большой инфраструктурный анахронизм, не позволяющий нерезидентам активно работать на российском долговом рынке.

ОФЗ торгуются на бирже ЗАО «ММВБ», прямой доступ на которую имеют исключительно российские участники с депозитарной лицензией. Иностранные компании и прочие российские инвесторы должны использовать посредников. В отличие от корпоративных и муниципальных облигаций внебиржевая торговля ОФЗ запрещена.

Депозитарный учет ОФЗ и расчеты по сделкам с ними может осуществлять только Национальный расчетный депозитарий (далее - НРД), что не создает сложностей для большинства российских инвесторов. Однако для иностранных инвесторов обычной практикой является проведение расчетов по сделкам, заключенным на различных локальных рынках, через единый счет, открытый в одном из международных депозитарно-клиринговых центров (принцип «один депозитарий (счет депо), много брокеров (денежных счетов)». Что касается приобретения ОФЗ, то иностранный инвестор вынужден специально открывать счет депо владельца в НРД и заключать договор с российским брокером.

Данная необходимость сопряжена для иностранного инвестора с дополнительными временными и финансовыми издержками, а также с принятием рисков инфраструктуры российского рынка, прежде всего, рисков правового и операционного характера. При этом возможность владеть и торговать ОФЗ напрямую является принципиальным моментом для многих «качественных» (консервативных) инвесторов из числа зарубежных пенсионных фондов и управляющих компаний.

В России в настоящее время более 40 организаций удостоверяют права собственности на ценные бумаги. Данная ситуация не типична для большинства как развитых стран, так и государств формирующихся рынков. В данных странах существует институт центрального депозитария - организации, наделенной эксклюзивным правом удостоверять права собственности на ценные бумаги в общенациональном масштабе.

Отсутствие в России центрального депозитария является серьезным дестимулирующим фактором для многих иностранных частных и государственных инвестиционных фондов, которые, согласно требованиям регуляторов, не могут инвестировать на рынках тех государств, где отсутствует институт централизованного учета прав на ценные бумаги.

Таким образом, превращение национального рынка капитала в действительно стабильный и масштабный источник удовлетворения возросших потребностей федерального бюджета возможно только в случае существенной модернизации, либерализации этого рынка.

Лекции

Искать на сайте

Забавное фото