Признаки классификаций и виды кредитов

Ключевые слова: кредит, физические, лица, виды, признак, классификация

В настоящее время не определена однозначно признанная классификации кредитов, выдаваемых физическим лицам. Разные авторы выделяют разное количество видов и набор признаков классификации.

Сбербанк России, например, своим внутренним документом самостоятельно определил классификацию видов кредита физическим лицам:

а) кредиты на приобретение, строительство и реконструкцию объектов недвижимости (далее - кредиты на приобретение объектов недвижимости);

б) кредиты на неотложные нужды (приобретение транспортных средств, гаражей, дорогостоящих предметов домашнего обихода, хозяйственное обзаведение, платные медицинские услуги, приобретение туристических и санаторных путевок и другие цели потребительского характера).

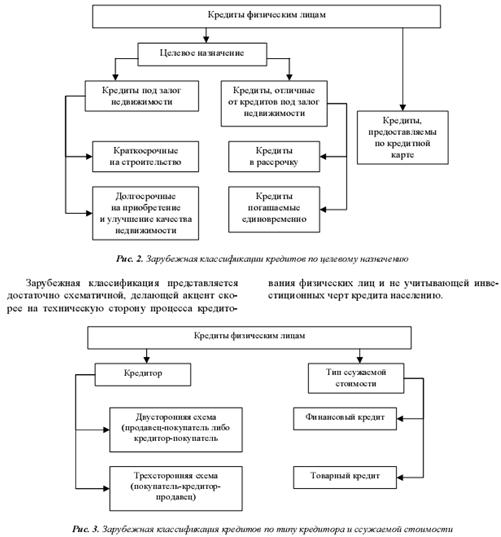

В законодательной практике США принято классифицировать кредиты по следующим признакам: целевое назначение, способ погашения, вид кредитора, тип ссужаемой стоимости.

Отдельным видом кредита населению признается кредитование по банковским картам.

Схематично западную классификацию кредитов физическим лицам можно интерпретировать в следующем виде, представленном на рис. 2 и 3.

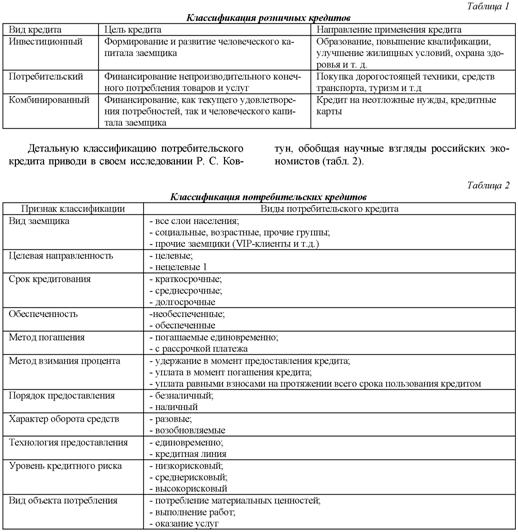

Целевое назначение, определяемое направленностью финансирования различных аспектов жизнеобеспечения человека, предлагает положить в основу классификации Е. О. Литвинов.

Автор классификации выделения инвестиционную и потребительскую формы кредита, отождествляет понятия «розничный кредит» и «кредит физическим лицам» (табл. 1).

Выделенные «характер оборота средств» и «технология предоставления» являются, по сути, одним классификационным признаком, характеризующим организационное свойство конкретного вида предоставления кредита. А признак «уровень кредитного риска» является не бесспорным.

Совокупность свойств, характерны для той или иной конкретной кредитной сделки в экономическом или организационном отношении проявляются в видах кредита, используемого для классификации последнего.

Кредитный же риск оценивается до момента принятия решения о выдаче кредита конкретному физическому лицу и, как правило, высокорисковые и среднерисковые кредиты вообще не выдаются. Речь здесь, вероятно, идет о качестве обеспечения по кредиту.

При кредитовании строительства (реконструкции) или приобретения жилья банком могут предоставляться три вида жилищных кредитов:

а) краткосрочный или долгосрочный кредит, предоставляемый на приобретение и обустройство земли под предстоящее жилищное строительство (земельный кредит);

б) краткосрочный кредит на строительство (реконструкцию) жилья, для финансирования строительных работ (строительный кредит);

в) долгосрочный кредит, предоставляемый для приобретения жилья (кредит на приобретение жилья.

Причины отсутствия единой системы классификационных признаков кредита физическим лицам следует искать в недооценке понимания того, что существование различных видов кредита обуславливается специфическими особенностями действия базовых принципов кредитования в конкретных экономических, организационных и технологических условиях.

Следовательно, создать единую систему классификации возможно именно при конкретизации этих проявлений действия принципов кредитования.

Например, из принципов возвратности и срочности следует, что логично производить классификацию по порядку выдачи и погашения кредита и сроку кредитования.

Принцип платности обуславливает необходимость выделения таких классификационных признаков, как метод взимания процента и тип процентной ставки.

Последовательно применяя данный методологический подход, получим систему классификационных признаков кредита физическим лицам, которая отражена в таблице 3.

Таблица 3

Классификационные признаки кредита физическим лицам на основе конкретизации принципов кредитования

|

Принцип кредитования |

Признаки классификации

|

|

Возвратность |

- порядок предоставления кредита - технология предоставления кредита - порядок погашения кредита |

|

Срочность |

- срок кредитования |

|

Платность |

- метод взимания процента - тип процентной ставки |

|

Обеспеченность |

- тип обеспечения |

|

Целевой характер |

- объект кредитования |

|

Дифференцированность |

- тип заемщика |

Данный перечень классификационных признаков является достаточно полным.

Можно выделить еще один признак, существующий в различных трактовках классификации кредита физическим лицам. Выделяемый признак не обусловлен экономической сущностью кредита, а вызван существующими экономическими реалиями критерием его функционирования является неконвертируемость национальной валюты - рубля.

По этому признаку кредиты делятся на: - выдаваемые в рублях и выдаваемые в иностранной валюте. Данный признак является непервичным и зависит от состояния национальной денежной единицы.

Современный рынок кредитования физических лиц в России представлен разнообразными кредитными продуктами, которые различаются по целям, срокам, обеспечению, способам предоставления и погашения.

Кредиты населению предоставляемые в зависимости от целей подразделяются на целевые и нецелевые.

К целевым относят кредиты, выдаваемые строго на обозначенные цели, например, на приобретение автомобиля, получение образования, приобретение недвижимости, приобретение товаров длительного пользования, отдых.

К нецелевым кредитам относят ссужаемые средства, цель применения которых четко не обозначена, например: кредит на неотложные нужды, предоставление овердрафта, кредитные карты.

В зависимости от обеспечения кредиты подразделяются на обеспеченные, предполагающие наличие договора залога (ипотеки), договор поручительства, гарантия или страхование ответственности заемщика за непогашение кредита и необеспеченные.

На кредитном рынке физическим лицам предлагаются обеспеченные и необеспеченные кредиты, так на этапе формирования рынка преобладали кредиты под залог имущества с развитием рыночных отношений все в большей степени использовалось поручительство, а в последние годы с развитием конкуренции на рынке банковских услуг стали распространенными необеспеченные кредиты, такие как: экспресс-кредиты, кредитные карты, кредиты на неотложные нужды.

Каждый из перечисленных видов кредитования имеет свои особенности, позволяющие заемщику остановить свой выбор на наиболее приемлемом кредите.

Таким образом, неоднозначное толкование количества и структуры признаков классификации кредита физическим лицам связано с неразработанностью методологических подходов выделения видов кредита. Наряду с этим, ряд исследователей отождествляют понятия «вид» кредита, его «формы» и технологические особенности процесса кредитования.

Следовательно, анализ системы кредитования физических лиц позволяет сделать следующие выводы:

- создание всеобъемлющей системы классификации кредитов, выдаваемых физическим лицам, предполагает применение метода конкретизации проявления экономических, организационных и технологических особенностей действия базовых принципов кредитования.

- систематизация элементов структуры системы кредитования физических лиц предполагает выделение трех блоков: фундаментального, функционального и регулирующего, обеспечивающих в единстве ее эффективное функционирование.

Кредитование физических лиц осуществляется во всех странах мира, является залогом социальной и экономической стабильности внося свой вклад в реализацию основных направлений государственной политики.

| < Предыдущая | Следующая > |

|---|

Лекции

Искать на сайте

Забавное фото